Ik heb dit jaar niet veel gepost maar een update van mijn GeldVoorElkaar investeringen wil ik toch niet overslaan.

Een waarschuwing vooraf : ik ben geen financieel adviseur! Denk goed na voordat je je spaargeld gaat investeren en investeer NOOIT je hele spaargeld.

Inmiddels heb ik op 72 projecten (vorig jaar zat ik op 48) ingeschreven tussen 2020 en nu. Daarvan zijn er 7 teruggetrokken wat betekent dat het project niet genoeg investeringen kreeg of om een andere reden het project weer teruggetrokken is. Die investeringen hoefde ik dus niet te betalen.

Van de resterende 65 projecten in mijn ‘portfolio’ zijn 22 projecten volledig afgehandeld en 2 staan nog open. Bij voldoende inschrijvers voor deze open projecten moet ik mijn investering pas betalen en ga ik rente en aflossing krijgen van mijn investering. Daarnaast zijn er voor 2 projecten een incasso bureau ingeschakeld omdat de betalingen niet op tijd binnen zijn en van 1 project weet ik dat faillisement is uitgesproken. Of ik daar nog geld van ga terugzien is de vraag.

Inmiddels heb ik mijn oorspronkelijke inleg alweer terug ontvangen maar al het geld wat ik terug heb ontvangen (aflossing en rente) probeer ik zoveel mogelijk weer opnieuw te investeren. Dat betekent dat ik bijna drie keer zoveel heb geinvesteerd dan mijn oorspronkelijke inleg.

De reden dat de hoeveelheid projecten het afgelopen jaar zo is toegenomen is omdat de totale investering dus is toegenomen en ik maandelijks ongeveer 100 euro aan aflossing en rente ontvang. Omdat je per 100 euro kunt investeren in nieuwe projecten doe ik dat zodra het kan waardoor ik datgene wat ik terugkrijg ook meteen weer ‘aan het werk’ zet. Voordeel is ook dat de spreiding van de projecten ervoor zorgt dat ik ook een spreiding heb van het risico. Als 1 project failliet gaat dan mis ik hooguit 100 euro.

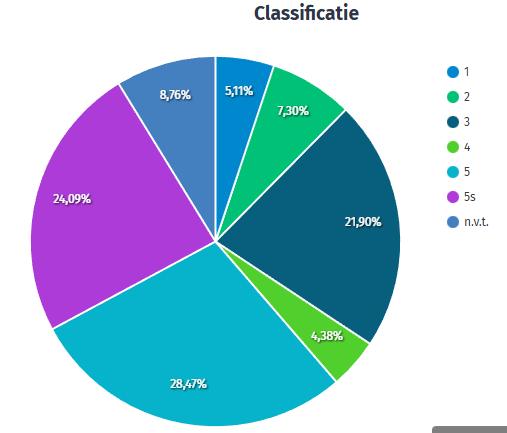

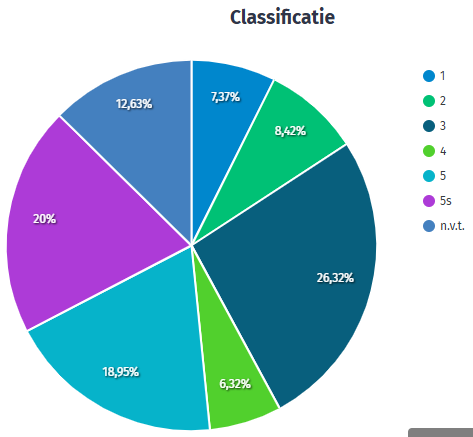

Classificaties

Projecten zijn in te delen in risico-classificaties. Deze code wordt door de medewerkers van GeldVoorElkaar gegeven aan de verschillende projecten.

Waarden liggen tussen 1 en 6. Hoe lager het getal, hoe lager het risico.

Zoals je ziet ben ik wat risicovoller gaan investeren. Het rendement van projecten met een hogere risico-classificatie is hoger en ik durfde het wel aan gezien mijn oorspronkelijke inleg alweer terugbetaald is. Ik beleg dus nu met ‘gekregen’ geld.

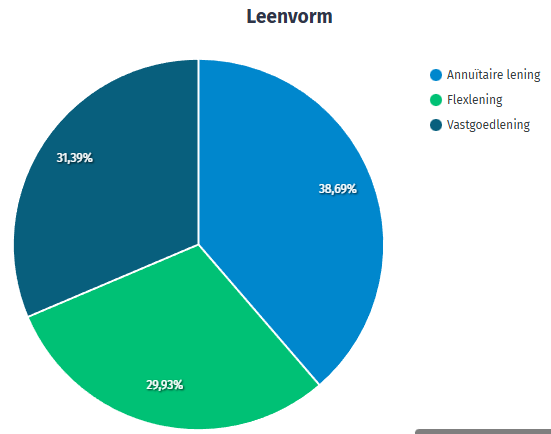

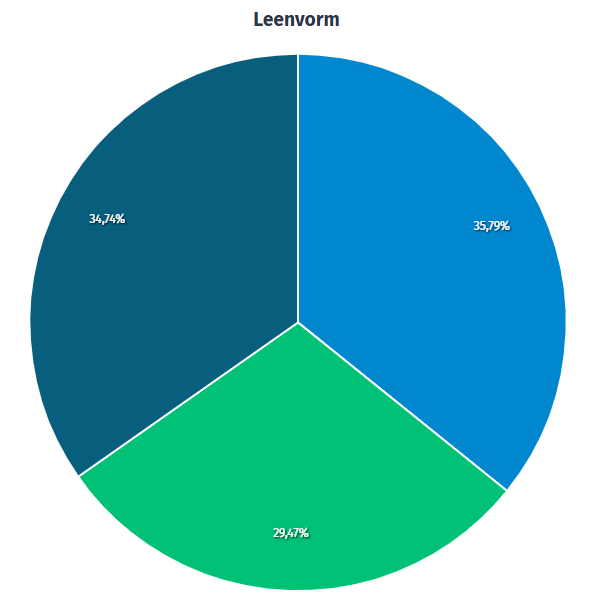

Leenvormen

Een andere indeling van je investeringen is te maken via leenvormen. Zoals je ziet is mijn portefeuille qua leenvormen iets verschoven. Het percentage annuitaire leningen is iets omhoog gegaan ten koste van de vastgoedlening. Het voordeel van die laatste vorm is dat je vanaf je inleg meteen weer rente en een deel van je inzet terug krijgt. Als een project dus stopt (lees : niet meer kan betalen) dan heb je in ieder geval weer een deel van je inzet terug. Bij een vastgoedlening krijg je je gedurende de looptijd wel rente, maar je inleg krijg je aan het einde van de looptijd pas terug. Gelukkig is er bij die vorm nog vastgoed als onderpand wat verkocht zou kunnen worden om de lening terug te betalen. De Flexlening is een combinatie van die twee andere vormen.

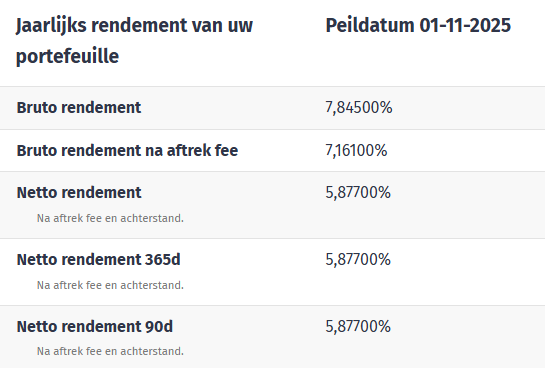

Rendement

Het belangrijkste is natuurlijk : wat is mijn rendement?

Mijn netto rendement is op dit moment 5.88% (Vorig jaar 6.49%, 6.37% in 2023, 6.26% in 2022, 6.09% in 2021 en 6% in 2020). Het is dus een beetje gezakt sinds vorig jaar. Dat ligt grotendeels aan het feit dat er op dit moment meerdere projecten een achterstand hebben met betalen (nog niet in het stadium deurwaarder). Als deze projecten uiteindelijk toch gaan betalen, dan trekt dit percentage nog bij. En zo niet, dan is het nog steeds een heel stuk beter dan de rente die ik bij een bank krijg!

Maar zoals ik al eerder schreef : Gebruik niet al je spaargeld, ook al zien deze rendementen er aantrekkelijk uit. Ik heb spaargeld gebruikt wat ik in het ergste geval volledig zou kunnen verliezen zonder dat ik daarmee in financiele problemen zou komen. Ik zou er natuurlijk flink van balen, maar dat zijn dus de risico’s.